Ελαφρύνσεις, μικρές ή μεγαλύτερες, για μισθωτούς, συνταξιούχους, ελεύθερους επαγγελματίες, αγρότες, επιχειρήσεις, ενσωματώνει το φορολογικό νομοσχέδιο, που κατατέθηκε το βράδυ της Τρίτης στη Βουλή.

Στο νομοσχέδιο υπάρχουν αλλαγές και βελτιώσεις σε άρθρα που προκάλεσαν τις αντιδράσεις των φορολογούμενων κατά τη δημόσια διαβούλευση ενώ προστέθηκαν πολλές νέες διατάξεις.

Τα βασικά άρθρα του νομοσχεδίου προβλέπουν:

- συντελεστή φόρου 9% (αντί 22%) για το τμήμα του ετησίου εισοδήματος μέχρι τα 10.000 ευρώ,

- συντελεστή φόρου 22% (όπως και σήμερα) για το τμήμα του ετησίου εισοδήματος από τα 10.000,01 έως τα 20.000 ευρώ,

- συντελεστή φόρου 28% (αντί 29%) για το τμήμα του ετησίου εισοδήματος από τα 20.000,01 έως τα 30.000 ευρώ,

- συντελεστή φόρου 36% (αντί 37%) για το τμήμα του ετησίου εισοδήματος από τα 30.000,01 έως τα 40.000 ευρώ,

- συντελεστή φόρου 44% (αντί 45%) για το τμήμα του ετησίου εισοδήματος πάνω από τα 40.000 ευρώ.

Δείτε επίσης:

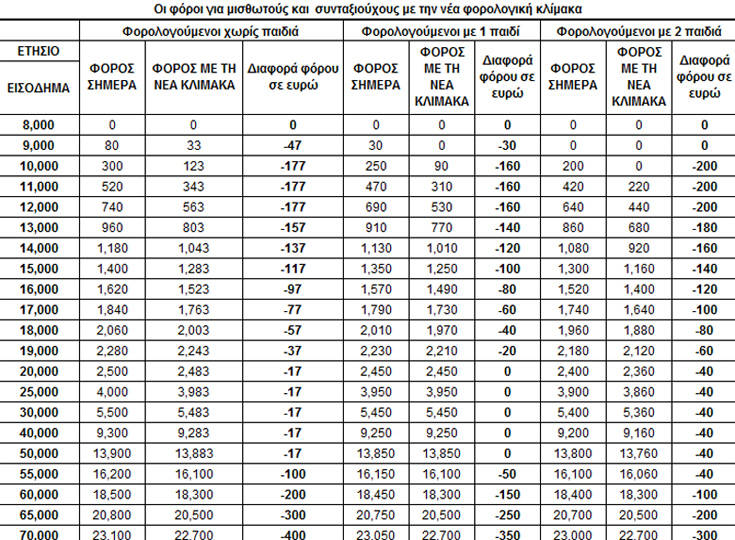

2. Νέα αφορολόγητα όρια: Ειδικά για τους μισθωτούς, τους συνταξιούχους και τους κατ’ επάγγελμα αγρότες ο φόρος που προκύπτει από την νέα κλίμακα θα μειώνεται:

- κατά 777 ευρώ εάν δεν υπάρχουν παιδιά που οδηγεί σε έμμεσο αφορολόγητο όριο 8.636 ευρώ.

- κατά 810 ευρώ εάν υπάρχει 1 παιδί με το αφορολόγητο να διαμορφώνεται σε 9.000 ευρώ

- κατά 900 ευρώ εάν υπάρχουν 2 παιδιά που δίνει αφορολόγητο 10.000 ευρώ.

- κατά 1.120 ευρώ εάν υπάρχουν 3 παιδιά που οδηγεί σε αφορολόγητο 11.000 ευρώ

- κατά 1.340 ευρώ εάν υπάρχουν 4 παιδιά με το αφορολόγητο να διαμορφώνεται σε 12.000 ευρώ.

- Κατά 1.560 ευρώ για φορολογούμενο με 5 παιδιά (αφορολόγητο όριο 13.000 ευρώ)Κατά 1.780 ευρώ εάν υπάρχουν 6 παιδιά που οδηγεί σε αφορολόγητο όριο 14.000 ευρώ

Για τους πολύτεκνους (5 παιδιά και άνω) δεν θα γίνεται «ψαλίδισμα» του αφορολογήτου ακόμα κι όταν το εισόδημα τους ξεπερνά τις 12.000 ευρώ. Για τους υπόλοιπους φορολογούμενους, όπως ισχύει και τώρα, η νέα έκπτωση φόρου των 777 ευρώ (το έμμεσο αφορολόγητο) «σβήνει» 20 ευρώ ανά 1.000 ευρώ εισοδήματος πάνω από τις 12.000 ευρώ.

3. Ηλεκτρονικές αποδείξεις: Η αφαίρεση της διατροφής από το εισόδημα του διαζευγμένου για τον υπολογισμό των ηλεκτρονικών αποδείξεων αλλά και ο συνυπολογισμός των ενοικίου που πληρώνει ο γονέας για το παιδί που σπουδάζει σε άλλη πόλη είναι οι δυο διορθώσεις που έγιναν στο νέο καθεστώς των ηλεκτρονικών συναλλαγών.

Από το επόμενο έτος όλοι σχεδόν οι φορολογούμενοι να πραγματοποιούν ηλεκτρονικές πληρωμές συνολικού ύψους 30% επί του ετησίου ατομικού εισοδήματος.

Τίθεται ανώτατο όριο 20.000 ευρώ στο ύψος των ετησίων δαπανών με αποτέλεσμα για τους έχοντες εισοδήματα άνω των 66.667 ευρώ να απαιτούνται e-αποδείξεις ύψους 20.000 ευρώ. Σε όσους δεν θα καταφέρουν να πραγματοποιήσουν τις απαιτούμενες ηλεκτρονικές πληρωμές θα επιβάλλεται φόρος με συντελεστή 22% επί του μη καλυπτόμενου ποσού.

Για την εφαρμογή του μέτρου ισχύουν τα εξής:

- Ως εισόδημα θα λαμβάνεται υπόψη το πραγματικό δηλωθέν κι όχι το τεκμαρτό.

- Στο εισόδημα δεν θα περιλαμβάνεται η ειδική εισφορά αλληλεγγύης και το ποσό της διατροφής που δίδεται στον/στην διαζευγμένο/-η σύζυγο ή σε μέρος συμφώνου συμβίωσης ή/και εξαρτώμενο τέκνο, εφόσον καταβάλλεται με ηλεκτρονικά μέσα πληρωμής.

- Σε περίπτωση που έχουν πραγματοποιηθεί δαπάνες που αφορούν καταβολές φόρου εισοδήματος φυσικών προσώπων και ΕΝΦΙΑ, τοκοχρεωλυτικές δόσεις δανείων και ενοίκια, οι οποίες υπερβαίνουν το 60% του ετησίου πραγματικού εισοδήματος, το απαιτούμενο ποσοστό δαπανών θα περιορίζεται από το 30% στο 20%. Προϋπόθεση για να ισχύσει αυτό είναι οι παραπάνω δαπάνες να έχουν εξοφληθεί με ηλεκτρονικά μέσα πληρωμής.

- Σε κάθε φορολογούμενο του οποίου έχει κατασχεθεί ο τραπεζικός λογαριασμός, το απαιτούμενο όριο δαπανών περιορίζεται στις 5.000 ευρώ.

- Ηλικιωμένοι 70 ετών και άνω, ανάπηροι σε ποσοστό 80% και άνω, κάτοικοι μικρών χωριών και μικρών νησιών κ.λπ. εξαιρούνται πλήρως από την υποχρέωση κάλυψης του 30% με ηλεκτρονικές πληρωμές δαπανών.

4. Διαγράφονται οφειλές ως 10 ευρώ, μέτρο που αφορά πάνω από 500.000 φορολογούμενους.

5. Επανέρχεται η κάλυψη από τα τεκμήρια για όσους έχουν περιστασιακά εισοδήματα, που δεν ξεπερνούν τις 6.000 ευρώ.

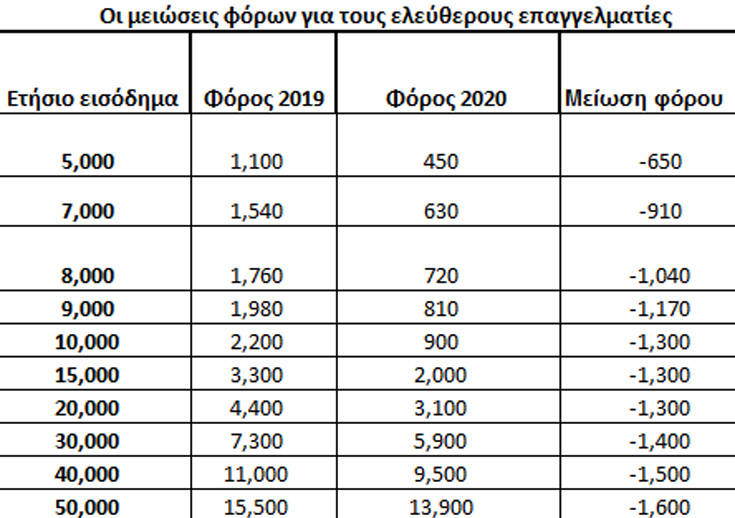

Αναλυτικοί πίνακες

Επιπρόσθετα, αναπροσαρμόζεται η μείωση του φόρου εισοδήματος με βάση τον αριθμό των παιδιών, εφαρμόζονται μειωμένοι συντελεστές ΦΠΑ για τη στήριξη ευπαθών ομάδων (βρεφική προστασία), καθώς και για την κοινωνική προστασία και αποκαθίστανται διαπιστωμένες ανισότητες σε βάρος ευπαθών κοινωνικών ομάδων, ήτοι:

bnrwrp”>

– Απαλλαγή από την εισφορά αλληλεγγύης όλων των ΑμεΑ με ποσοστό αναπηρίας από 80% και άνω ανεξαρτήτως της μορφής της αναπηρίας.

– Μείωση του ΦΠΑ για τα κράνη των μοτοσικλετιστών και τα παιδικά καθίσματα από το 24% που είναι σήμερα στον μειωμένο συντελεστή 13%.

– Εξορθολογισμός του τρόπου φορολόγησης των stock options, για τα οποία πλέον η υπεραξία από την άσκησή τους, δε θα προστίθεται στα λοιπά εισοδήματα του φορολογούμενου, προκειμένου να υπαχθεί στην φορολόγηση με βάση την κλίμακα, αλλά αντίθετα θα φορολογείται αυτοτελώς με συντελεστή 15%.

– Οι καταβολές προς τους εργαζομένους λόγω εξαγοράς ασφαλιστηρίου συμβολαίου τους εξαιτίας της συμμετοχής τους σε εθελούσια έξοδο, δεν αποτελούν πλέον πρόωρη εξαγορά και δεν φορολογούνται με συντελεστή προσαυξημένο κατά 50%.

– Αναγωγή των ανείσπρακτων δεδουλευμένων αποδοχών που εισπράττονται το έτος 2014 και μετά και εφόσον αναγράφονται διακεκριμένα στην ετήσια βεβαίωση αποδοχών που χορηγείται στον δικαιούχο ή προκύπτει με οποιοδήποτε πρόσφορο μέσο το έτος στο οποίο ανάγονται, σε φόρο με βάση τις διατάξεις του έτους που ανάγονται.

– Εξορθολογίζονται οι παροχές σε είδος προς τους εργαζομένους με τη μορφή εταιρικού αυτοκινήτου, με τη φορολόγησή τους κλιμακωτά, με βάση τη Λιανική Τιμή Προ Φόρων και με νέους δικαιότερους συντελεστές ανά κλιμάκιο και με εξαίρεση από τη φορολόγηση ως εισόδημα των οχημάτων που παραχωρούνται αποκλειστικά για επαγγελματικούς σκοπούς και έχουν Λιανική Τιμή Πώλησης προ Φόρων έως 17.000 ευρώ.

– Όσον αφορά τις παροχές σε είδος με τη μορφή δανείου, πλέον ως παροχή σε είδος δεν λογίζεται το σύνολο του ποσού του δανείου, αλλά η διαφορά των τόκων που προκύπτει με βάση το επιτόκιο με το οποίο βαρύνεται το δάνειο που λαμβάνει ο εργαζόμενος και του επιτοκίου με το οποίο θα βαρυνόταν αν λάμβανε το δάνειο με επιτόκιο ίσο με το μέσο επιτόκιο της αγοράς.

Δείτε επίσης: